2017年3月15日联储会议决定加息25bp,将联邦基金利率提升至0.75% - 1.00%的区间,并小幅上调经济预期。决议发布后,美元汇率、美债收益率下跌,美股、黄金上涨。其中标普500指数盘中一度上涨超过1%。

美联储公开市场委员会认为2月份以来,劳动力市场进一步改善,经济活动继续温和扩张;家庭支出渐进增加,商业固定投资有所稳固;通胀近期更加接近2%的长期目标。

二、美国经济延续复苏态势

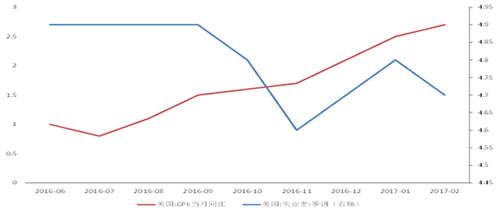

美国经济接近充分就业,通胀持续走高。美国失业率已经连续10个月在5%以下徘徊,接近自然失业率,近三个月新增非农就业平均20.9万,劳动参工率为62.9%。

从通胀来看,油价和海外经济复苏推升美国2月总体CPI同比至2.7%,核心PCE物价同比已经连续6个月维持在1.7%的水平。核心PCE物价剔除能源和食品价格,能够反映未来的通胀预期。市场反映的通货膨胀补偿和调查反映的长期通胀预期仍处于低位。

图1美国CPI与失业率

美国经济基本面延续复苏态势。2016年下半年美国实际GDP增长率为2.75%,收入改善和财富增加推升家庭支出,房地产市场逐步复苏,商业固定投资相对较弱但从2016年底开始大幅好转。2月ISM制造业PMI指数为57.7,印证经济景气良好。

美国的金融市场亦支持经济复苏,长期国债和房地产按揭利率随货币利率上涨,但仍处于历史地位;股票市场表现良好,尤其是金融部门的股指大幅上升;公司债券信用利差收窄;学生贷款、车贷、信用卡贷款等资格放宽;银行资产充足率和流动性缓冲充足。

三、未来美联储加息路径

在新闻发布会上,耶伦维持去年12月对美国经济做出的判断: 2017年经济增长2.1%,通胀1.9%,失业率4.7%,加息仍然是一个相对缓慢的过程。耶伦强调当前全球主要经济体中性利率都存在下降的趋势,未来美国的中性的联邦利率会非常低,市场不应该以2004年时的加息速度来衡量现阶段的加息过程。当前0.75% - 1.00%依旧属于宽松的货币利率,支持劳动力市场的进一步改善,以及通货膨胀率向2%的目标稳步收敛。

支持年内加息三次的联储官员由12月会议的6人升至9人,联储预计年内将再加息2次。当前市场对5月联储会议的加息预期为13%,6月会议前再次加息的预期为50%。大多数官员认为,直到2019年货币利率应维持在长期利率水平以下。未来需要密切关注美联储的前瞻指引。

美联储加息政策仍然有三方面的不确定性仍值得关注:(1)美联储本轮收紧绕不开“缩表”问题,其“先加息,再缩表”的货币政策正常化规划逐渐接近第二阶段,今年要开始关注联储“缩表”的可能性。(2)财政政策受到政治博弈等因素的影响,可能会对加息路径产生扰动。(3)能源价格和全球经济景气的不确定性带来的通胀预期的变化,可能会改变加息频率。

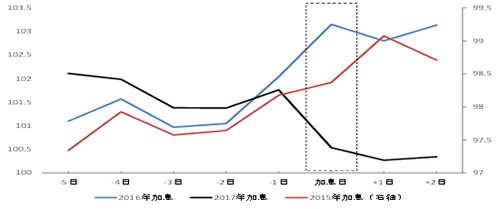

四、美联储加息后美元指数异常下跌的原因

此次加息决议公布后美元指数不升反降,而此前两次加息后美元指数均上涨。2017年3月15日加息决议公布以后,美元指数由101.76下跌至100.15,跌幅1.46%,之后小幅反弹。2015年12月16日联储加息决议公布后,美元指数由97.64上升至99.08,涨幅1.47%,随后一周小幅回落至98附近。

2016年12月15日联储加息决议公布后,美元指数由101.05上升至103.15,涨幅2.08%,随后一周维持在103附近。

图 2 历次美联储加息后美元指数反应比较

此次美元指数下跌有三方面的原因:

(1)3月联储官员多次发布鹰派讲话,市场对加息预期一致,加息预期已充分price in。3月3日耶伦鹰派讲话发布后,美元指数多日上涨,并在3月8日突破102,随后下跌至101.5的中枢。

(2)没有释放进一步紧缩货币的信息。此前市场担忧美联储会更快地加息,但美联储对于经济和利率的预测并未出现显著变化。在加息后的新闻发布会上,耶伦明确表示联储当下对经济对判断与去年12月的预测基本一致。耶伦特别指出特朗普提出的减税和基础设施计划尚没有实质性进展,目前市场基于特朗普的政策猜测联储的货币政策有很强的投机性。

耶伦向市场释放了“鸽派”信息,而且还消除了“特朗普新政”的不利影响,维护了联储的独立性。未来美联储的加息进程仍然会相对缓慢。

(3)新兴市场经济有所复苏,美联储加息落定后,跨境资本开始加速流入新兴经济体,美元指数随之回调。在经历三年强势美元洗礼之后,新兴市场国家资产负债表美元敞口已经做了较为充分的调整。

当前全球经济处于复苏态势,美联储加息对全球金融风险影响有限,海外避险资金没有大规模涌入美国国债市场,导致美元指数不涨反跌。

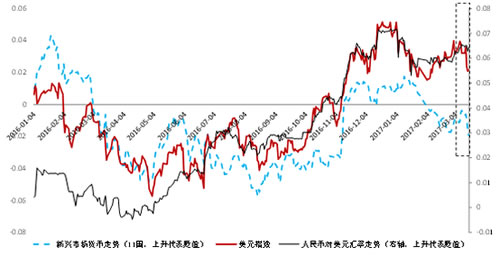

五、美联储加息对人民币汇率的冲击相对有限

近期外管局加强资本外流管制,人民币汇率受美联储加息影响显著下降。此次美联储加息冲击对全球经济影响较小,跨境资本流动仍然平稳流向新兴经济体,提升新兴经济体汇率水平,然而人民币汇率却基本维持稳定,对美元指数下跌反应迟钝。

外管局加强资本外流管制是当前人民币汇率稳定的重要原因。2016年末,四部委(发改委、商务部、人民银行与外汇局)联合出台一系列监管政策,严厉打击依托跨境并购名义的资本外逃活动。政策出台后,资本外流和外汇储备下降速度开始趋缓,人民币汇率在2017年1月甚至略有升值。在此背景下,人民币汇率对美联储加息的反应相对稳定。

但是,不应对人民币汇率贬值预期过于乐观。在当前的汇率形成机制下,人民币汇率对美元指数的反应有显著的非对称特征。境内外汇市场供求失衡的格局在短期内难以发生根本扭转,收盘价仍然会有较强的贬值压力。当美元指数下降时,人民币中间价的升值幅度相对有限,造成人民币易贬难升的困境。

图3 人民币汇率,新兴市场货币与美元指数 注:采用11个主要新兴市场国家货币(浮动汇率制度)相对美元平均加权汇率作为参考标准,以2016年1月1日为基期,对比分析人民币对美元和新兴市场货币走势。 图3 人民币汇率,新兴市场货币与美元指数 注:采用11个主要新兴市场国家货币(浮动汇率制度)相对美元平均加权汇率作为参考标准,以2016年1月1日为基期,对比分析人民币对美元和新兴市场货币走势。

在上图中,2017年3月14日至3月17日,美元指数下跌1.4%,新兴市场货币相对美元平均升值幅度为1.3%,人民币汇率却没有进一步升值的动力。这表明境内外汇市场供求失衡的格局没有发生根本扭转,人民币汇率出现贬值预期的逻辑仍然存在。未来对美联储加息动向需继续保持充分警惕。

免责声明:

1、本网转载文章目的在于传递更多信息,我们不对其准确性、完整性、及时性、有效性和适用性等作任何的陈述和保证。本文仅代表作者本人观点,并不代表本网赞同其观点和对其真实性负责。

2、中国产业信息研究网一贯高度重视知识产权保护并遵守中国各项知识产权法律。如涉及作品内容、版权和其它问题,请马上与本网联系更正或删除,可在线反馈、可电邮(link@china1baogao.com)、可电话(0755-28749841)。